Je inkomstenbelasting snappen: de invloed van je kind op je aangifte

Heb je een of meerdere kinderen? Dan heeft dit gevolgen voor de belasting die je moet betalen of juist terugkrijgt.

NB Natuurlijk is dit ook van toepassing bij je pleeg- of adoptiekinderen.

Te betalen belasting

Mi belasting es tu belasting. Tot je kind 18 is, betaal jij namelijk belasting over het spaargeld van je kind. Dat betekent dat je de bankrekeningen van je kind meeneemt als vermogen in je eigen aangiftes.

Maar ondanks dat jij belasting betaalt over spaargeld, gaat het niet in alle situaties op: vrijstellingen die je op groene beleggingen krijgt mag jij weer niet als ouder claimen. In dat geval moet je kind, ook al minderjarig, zelf inkomstenbelastingaangifte doen en deze beleggingen zo opgeven.

Toeslagen

Kindgebonden budget

Soms kun je kindgebonden budget krijgen. De Belastingdienst stuurt je hier meestal een bericht over.

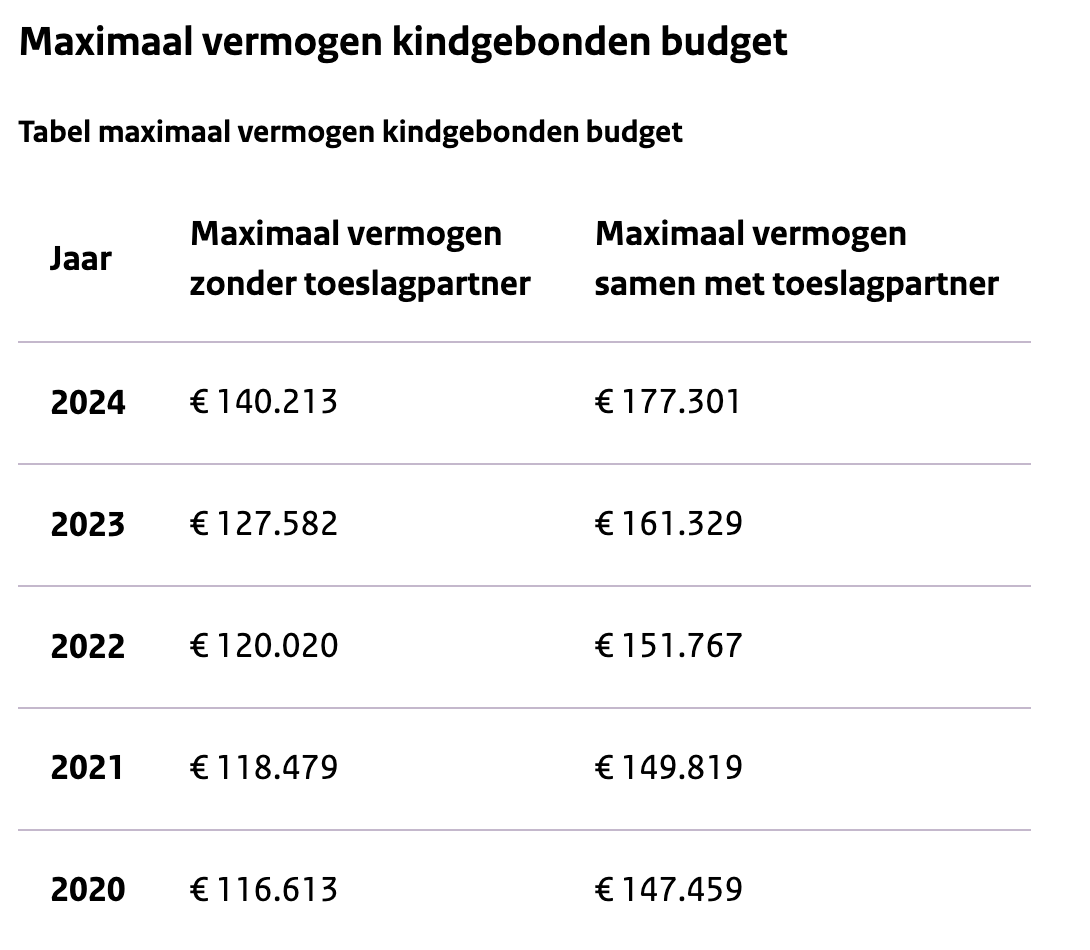

Dit kindgebonden budget is een extra bijdrage van de overheid, die je krijgt als je kinderen hebt én een laag inkomen. Wat het inkomen precies mag zijn, hangt van een aantal factoren af. Vermogen is daarbij de belangrijkste graadmeter.

Vermogen = je bezittingen - je schulden. Wat je wel en niet als vermogen moet meetellen, is hetzelfde als bij je belastingaangifte. WEL: Spaargeld, aandelen en een vakantiehuis in Nederland of het buitenland tellen bijvoorbeeld mee. NIET: het huis waarin je zelf woont en je auto tellen níét mee als vermogen.

Hierin is het vergelijkbaar met toeslagen. Je vraagt het ook op dezelfde manier aan.

Kinderopvang toeslag

Gaat je kind naar de kinderopvang? Dan kun je misschien kinderopvangtoeslag krijgen.

Als je ondernemer bent, is het iets lastiger om je inkomen door te geven dan in loondienst. Maar wij helpen je.

Wat telt als mijn inkomen? Voor de toeslagen kijken we naar je ‘toetsingsinkomen’. Het toetsingsinkomen is niet je winst (omzet-uitgaven), maar je verzamelinkomen voor de belasting. In het kort: je brutowinst - de zelfstandigenaftrek, startersaftrek en mkb-vrijstelling.

Hebt je een toeslagpartner? Dan telt het gezamenlijke verzamelinkomen van jou én je partner.

Heffingskortingen

In veel gevallen kun je een heffingskorting krijgen: namelijk de inkomensafhankelijke combinatiekorting.

Welke informatie is NIET belangrijk?

De jaaropgave van je kinderopvang is voor ons niet van belang voor je aangifte inkomstenbelasting